Chuyên gia kinh tế cho biết, từ đầu năm đến nay, VNĐ đã tăng giá 0,7-0,8% so với USD. Dự báo, tỷ giá cơ bản cả năm 2023 sẽ ổn định, VNĐ nếu có mất giá thì chỉ khoảng 0,5-1%.

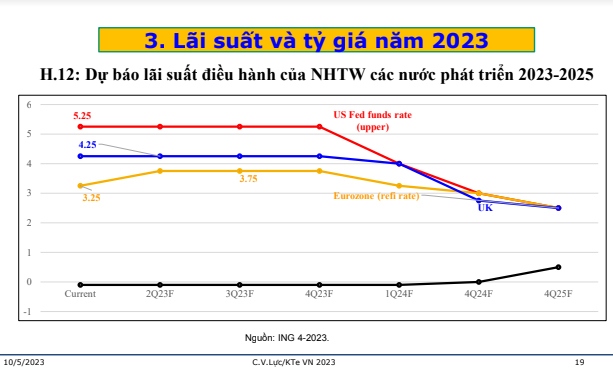

Chia sẻ tại Diễn đàn Toàn cảnh Ngân hàng năm 2023, được tổ chức tại Hà Nội sáng nay (10/5), TS. Cấn Văn Lực - chuyên gia kinh tế trưởng BIDV, thành viên thành viên Hội đồng Tư vấn Chính sách Tài chính - Tiền tệ Quốc gia, cho rằng, khả năng FED sẽ không còn tăng lãi suất trong năm nay sau 10 lần tăng lãi suất nhanh lên mức kỷ lục kể từ năm 2007; đồng thời sẽ đảo chiều lãi suất kể từ đầu năm 2024.

(Ảnh minh họa: KT)

TS. Cấn Văn Lực nhận định, Ngân hàng Nhà nước (NHNN) đã đi trước một bước trong giảm lãi suất điều hành (NHNN đã giảm lãi suất điều hành 2 lần từ đầu năm đến nay). Thị trường đang kỳ vọng lãi suất điều hành sẽ giảm về mức 4%/năm đến năm 2025 - mức thấp tương đương với lãi suất trước đại dịch Covid 19.

Đối với tỷ giá, theo TS. Cấn Văn Lực, biến động của tỷ giá USD/VND ở mức trên 3% là chấp nhận được. Bước sang năm 2023, do USD mất giá và kinh tế Mỹ được dự báo tăng trưởng thấp hơn, khả năng FED sẽ không tiếp tục tăng lãi suất từ nay tới cuối năm, các đồng tiền khác tăng giá trở lại, trong đó có VNĐ.

Từ đầu năm đến nay, VNĐ đã tăng giá 0,7-0,8% so với USD. TS. Cấn Văn Lực dự báo, tỷ giá cơ bản cả năm 2023 sẽ ổn định, VNĐ nếu có mất giá thì chỉ khoảng 0,5-1%.

TS. Cấn Văn Lực đề cập vấn đề nợ xấu đang có dấu hiệu tăng nhanh (dự báo khoảng 2,5%). Tuy nhiên, Thông tư 02/2023/TT-NHNN vừa được ban hành sẽ làm tốc độ tăng nợ xấu chậm lại năm nay. Theo chuyên gia kinh tế này, nợ xấu vẫn trong tầm kiểm soát do năng lực tài chính của hệ thống ngân hàng hiện nay đã tốt hơn nhiều giai đoạn trước. Tỷ lệ bao phủ nợ xấu chung toàn hệ thống hiện đã lên tới 125%.

Ở góc độ khác, bà Hà Thị Kim Nga, cán bộ kinh tế cao cấp, Văn phòng đại diện Quỹ Tiền tệ Quốc tế (IMF) tại Việt Nam cho rằng, kỳ vọng lãi suất của FED trở nên rất dao động. Việc thắt chặt chính sách tiền tệ của Hoa Kỳ còn lớn hơn và lâu hơn có thể tác động lan tỏa lớn đến châu Á.

Dù áp lực tỷ giá đã dịu đi, và chính sách tiền tệ cũng đã được nới lỏng, song bà Hà Thị Kim Nga lưu ý, lạm phát cơ bản có thể vẫn dai dẳng, trước khi giảm dần xuống dưới 4%.

"NHNN nên dựa vào lãi suất chính sách để kiềm chế lạm phát và tránh các áp lực lên tỷ giá, đồng thời đảm bảo sự ổn định khu vực tài chính khi xử lý các nút thắt của thị trường trái phiếu và bất động sản", bà Nga nêu quan điểm.

Phó Thống đốc Ngân hàng Nhà nước Phạm Thanh Hà cho biết, dù tăng trưởng tín dụng đang rất chậm, song nới lỏng tín dụng sẽ tiềm ẩn nhiều rủi ro. Năm ngoái, Ngân hàng Nhà nước đưa ra chỉ tiêu tăng trưởng tín dụng cả năm 14% song 6 tháng đầu năm, tín dụng đã tăng rất nhanh. Tuy vậy, đến tháng 9/2022, kinh tế thế giới biến động mạnh: FED tăng lãi suất, USD tăng giá kỷ lục, trong nước xảy ra sự cố SCB… dẫn tới khó khăn thanh khoản hệ thống, tiềm ẩn rủi ro an toàn hệ thống.

Trong bối cảnh nhiều thách thức, NHNN đã đưa ra các mục tiêu ưu tiên khác nhau về chính sách tiền tệ trong từng giai đoạn. Đơn cử, năm 2022, khi USD lập đỉnh trên thế giới, NHNN phải ưu tiên xử lý vấn đề tỷ giá trước, sau đó là xử ý vấn đề thanh khoản rồi mới đến câu chuyện lãi suất. Đến nay, mặt bằng lãi suất đã giảm dần, thanh khoản hệ thống ngân hàng cũng đã ổn định, đảm bảo vốn cho nền kinh tế.

"Mong muốn về giảm lãi suất của doanh nghiệp là chính đáng, ngành ngân hàng cũng không ai muốn lãi suất huy động và cho vay cao, song chúng ta còn phải tính tới sự ổn định vĩ mô, tỷ giá… nhằm ổn định hệ thống ngân hàng", Phó Thống đốc Phạm Thanh Hà khẳng định./.

Theo Trần Ngọc/VOV.VN - 10/5/2023

https://vov.vn/kinh-te/du-bao-ve-muc-do-mat-gia-cua-dong-viet-nam-trong-nam-nay-post1019202.vov